资源下载

就在其发文后不久的5月24日,央行、银保监会宣布由于包商银行出现严重信用风险,即日起对包商银行实行接管(期限一年)。这也创造了记录——20年来第一家被接管的商业银行。

我们按时间顺序梳理了包商银行被接管3周以来与之相关的事件,主要包括:

(1)5月24日,央行与银保监会联合公告对包商银行实行接管并由建设银行实施托管,接管期限一年;

(2)6月2日,央行有关负责人关于包商银行事件接受记者采访,说明初步负债偿还方案并强调包商银行为个案;

(3)6月9日,银保监会新闻发言人就包商银行等情况答记者问,表示包商银行被接管以来,各类业务照常办理,同业存单正常发行;

(4)6月16日,包商银行接管组负责人表态称包商银行债权收购和转让工作全部完成,包商银行接管托管的第一阶段工作告一段落,未偿部分后续继续依法受偿;

(5)6月18日,监管层召集6大行和部分头部券商开会,鼓励大行扩大向大型券商融资,支持大型券商扩大向中小非银机构融资,以维护同业业务的稳定,安抚市场情绪。

伤及银行信用——非理性恐慌

其一、非理性恐慌。包商事件被接管的消息一石激起千层浪,市场主要出现各种猜测和担忧:(1)包商银行被接管是因为技术性破产;(2)此非个案,有其他银行可能会被接管;(3)银行刚兑即将打破;(4)中小银行整体负债端成本提高,影响中小银行和非银机构在资产端配置投向和风险偏好的显著变化。

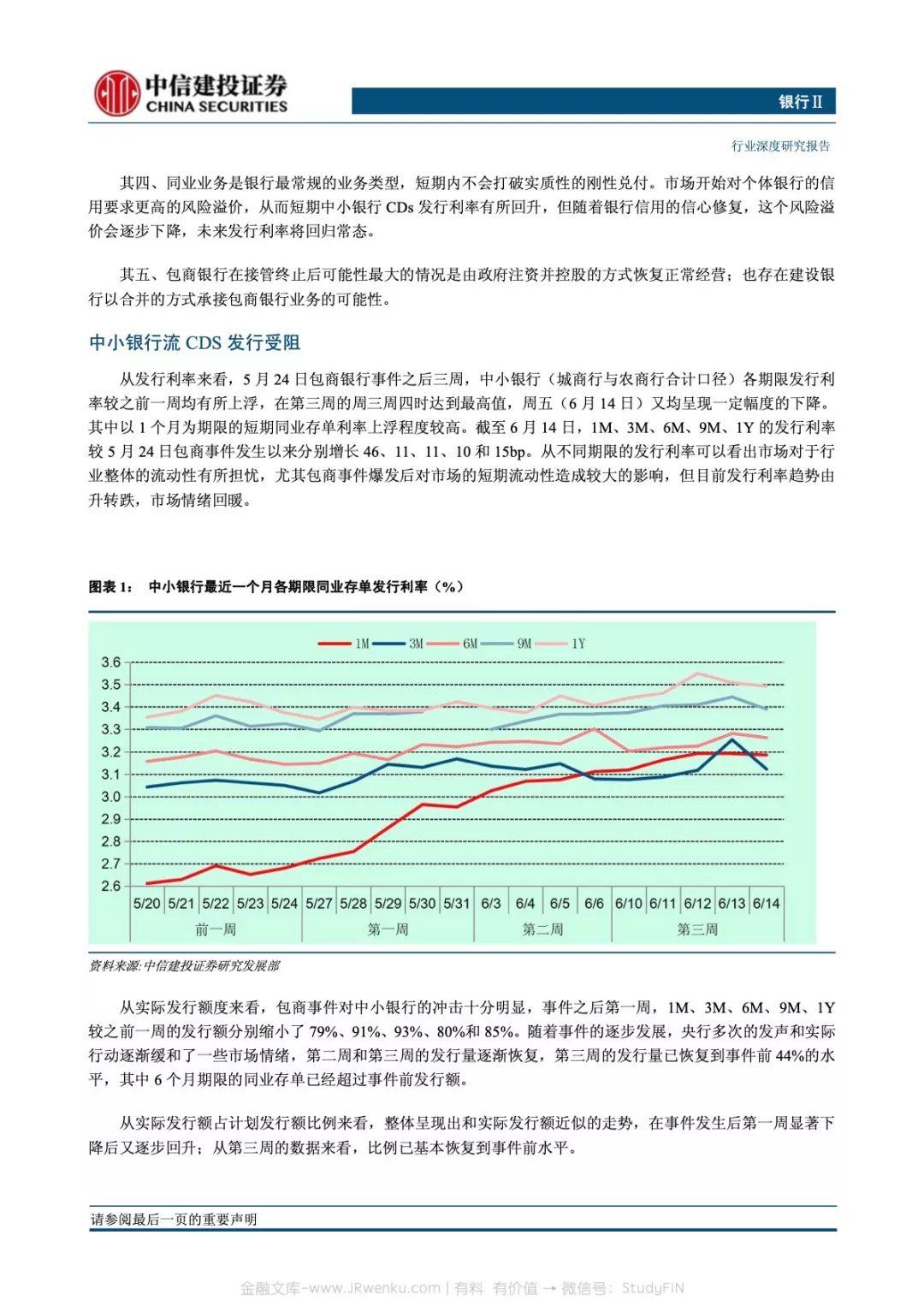

其二、中小银行流CDs发行受阻。从发行利率来看,5月24日包商银行事件之后三周,中小银行各期限发行利率较之前一周均有所上浮,在第三周的周三周四时达到最高值,周五又均呈现一定幅度的下降。从实际发行额度来看,包商事件对中小银行的冲击十分明显,事件之后第一周,各期限同业存单较之前一周的发行额缩小80%-90%。随着事件缓和发行量逐渐恢复,第三周的发行量已恢复到事件前44%的水平,其中6个月期限的同业存单已经超过事件前发行额。从实际发行额占计划发行额比例来看,第一周显著下降后又逐步回升,目前比例已基本恢复到事件前水平。

其三、货币市场基金减持。出于对中小银行流动性的担忧,货币市场基金作为CDs的重要持有方在事件后开始抛售包商银行CDS,在事件后第一个交易日包商银行CD有较大程度的抛压,在第一周和第二周价格波动下滑,但下滑程度轻微,从第三周开始价格呈波动上升状态,说明大型银行已经开始采取实际行动从银行间市场承接中小银行同业存单的抛压,给中小银行提供流动性支持,市场情绪企稳回升。

修复银行信用——监管层应对措施:提供流动性、修复市场信心、切断传染链条

针对包商银行事件给市场带来的冲击,监管层采取多重举措化解流动性风险,修复银行信用:

其一、央行可以采取实质性的货币政策给中小银行提供流动性,主要方式包括(1)央行直接提供流动性;(2)定向降准;(3)利用CRMW进行国家信用背书;此举措可以不受限多次使用。

其二、通过稳定市场情绪,在包商事件后央行、银保监会和包商银行项目接管组接连在每周末公开发声,一是说明当前一周包商银行事件的处理进展,二是回应针对中小银行的不实传言。

其三、银保监会通过窗口指导和座谈督促大型银行与中小银行正常开展同业业务、提供必要流动性。

其四、切断传染链条。央行与证监会鼓励大行通过同业拆借、质押回购、短期融资券等方式加大对大型券商的融资支持力度,同时支持大型券商扩大通过抵质押等各类产品向中小非银机构融资。疏通银行和非银机构之间货币和信用传导机制,为实体经济提供如银行信贷、信托委贷、融资租赁等多渠道多层次的融资方式,最终将宽货币向宽信用发展。

回归银行信用:长期影响

包商终归是个案。就包商银行来说,第一阶段的工作已经结束,绝大多数负债得到偿还,下一步即是在保证正常运营所需流动性的情况下针对剩余负债逐期足额偿还,履行合同条约并修复市场信心。我们认为在接管终止后,鉴于包商银行在当地金融行业的重要地位和城商行牌照的价值,当地政府很有可能给出配套措施、采用注资并控股的方式恢复正常经营和股东结构。

信用利差收窄。就信用分化问题来说,包商银行事件由于本身体量较小相对于同业市场来说微乎其微,实际影响十分有限,但更主要的是市场预期可能发生改变,通过该事件产生非理性恐慌,对中小银行要求更大的信用利差。然而除去同业泡沫以后正常的同业业务是银行最常规的业务类型之一,短期内不会打破实质性的刚性兑付,随着包商银行事件的初步解决,以及央行增信,银行信用会逐渐修复,这个风险溢价会逐步下降,未来发行利率将回归常态。包商个案不会影响到银行信用。

呵护中小银行。就中小银行流动性来说,中小银行,尤其是信用等级较低、资金补充能力较弱的小型城商行和农商行,往往也是深度接触民营企业和小微企业并提供小微贷款的最基层参与者,监管层呵护其流动性的决心不会动摇。同时中小银行的融资成本也明显高于大型银行,迫使中小银行在流动性不足的情况下降低风险偏好和投资久期,减少流动性相对较弱的贷款投放,从而影响货币政策传导机制由宽货币向宽信用转变。长期来看,监管层将采取多种举措保持中小银行的流动性充裕。

中小银行资产负债结构稳定。就中小银行资产负债结构的变化来看,虽然短期内,中小银行存在抛售同业资产、利率债、以及赎回委外投资等流动性较好的资产虽然短期内,中小银行存在抛售同业资产、利率债、以及赎回委外投资等流动性较好的资产来满足流动性需求的情况,对上述市场产生一定的抛压,但同业市场的短期流动性问题不足以将信用风险向流动性更低的链条下方传导,产生影响中小银行资产负债结构的长期变化。

同业存单和同业负债对于流动性较弱的中小银行有着重要作用,从资产端来看,中小银行将加大投放收益率更高的贷款业务,从负债端来看,债券融资工具(包括同业存单)在未来仍是中小银行非常重要的融资手段,我们认为在挤出规模水分后未来同业市场的流动性和规模不会萎缩,相反会稳步扩张,在中小银行的负债端占比会逐渐增大。

以下为本报告部分截图

加入私享社群,这里更有料

版权声明及安全提醒:本文转自网络平台中信建投,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:RyanLin007),谢谢!