来源 | 麦肯锡

作者 | 容觉生、徐崇延、陈鸿铭

创新型供应链金融不仅对长期处于融资难的需求方——中小微企业至关重要,而且对公司金融服务供应方的意义显著:商业银行可凭借升级交易银行业务来实现对公业务转型;核心厂商可借力拓展盈利点并稳固产业同盟体系;金融科技公司可以此打造创新业务模式。

然而,供应链金融一直处于“雷声大,雨点小”的状态,表现在:产业生态与金融生态分离导致风控能力不足,产品缺乏行业解决方案导致客户体验不佳,金融数字化科技应用滞后导致业务难以规模化增长。我们认为,有志于深度拓展供应链金融的机构应当在场景共享化、体验客制化、决策数字化这三大领域构建核心能力,摆脱增长困境,从而领跑中国供应链金融业务。

一、营造“产业生态+金融生态”的共享化场景

在拓展供应链金融业务上,众多核心厂商往往闭门造车研发金融技术,诸多金融机构则在缺乏与产业深度合作的状况下一厢情愿发展产业金融。如此各自为政,往往造成资源掌控能力比较薄弱,风控管理模式较为初级,使得业务拓展乏力、风险居高不下。为了打造高阶供应链金融业务,企业应采取产业生态与金融生态整合的共享模式,使资源掌控从弱势向强势演变,风控管理从单维度向多维度升级。

比如,物流巨头UPS整合美国第一国际银行,获得“产业+金融”共享优势。对于UPS而言,依托第一国际银行,既能建立专有资金渠道优势——通过整合银行渠道获取足够多的低成本资金,也能取得多元金融牌照优势——为客户提供各种金融与保险服务:存货融资、应收款融资、预付账款融资、企业信用贷、信用保险等。对于第一国际银行而言,通过与UPS深度整合建立独有的风控模式。借助UPS供应链体系,实现“货物在手上”——抵押物(存货)始终掌控在供应链条内;凭借UPS全球货物跟踪系统和客户CRM系统,实现“信息在手上”——物流动态信息,从工厂、海关到仓库,一切尽在掌握,即使借款人出现了问题,UPS的反应速度也要比会计师甚至海关机构等快得多;结合第一国际银行自身的金融网络优势,实现“资金在手上”——通过银行账户系统动态监控客户资金出入账状态。整合后的UPS Capital真正实现了资金、货物、信息的“三流合一”,通过跨行业和跨流程建立立体型风控模型。

我们建议,可以通过战略合作、股权合作、产业并购等多种方式建立“产业生态+金融生态”复合型生态体系,强势整合跨产业资源,建立高阶金融风控模式,为制胜产业金融奠定基石。

二、打造产品行业化与体验客制化的金融解决方案

随着产业集群向纵深发展,“一刀切”的风控模式、简单粗放的标准化金融产品难以满足产业客户的差异化诉求。同时,随着国内金融机构竞争加剧,以卖方市场模式自居、倾向于保护自身利益的金融服务流程也难以满足客户对服务体验的高要求。金融机构应当以服务客户为立足点,设计弹性风控模式和行业化的组合产品,提供高度客制化的金融服务体验。

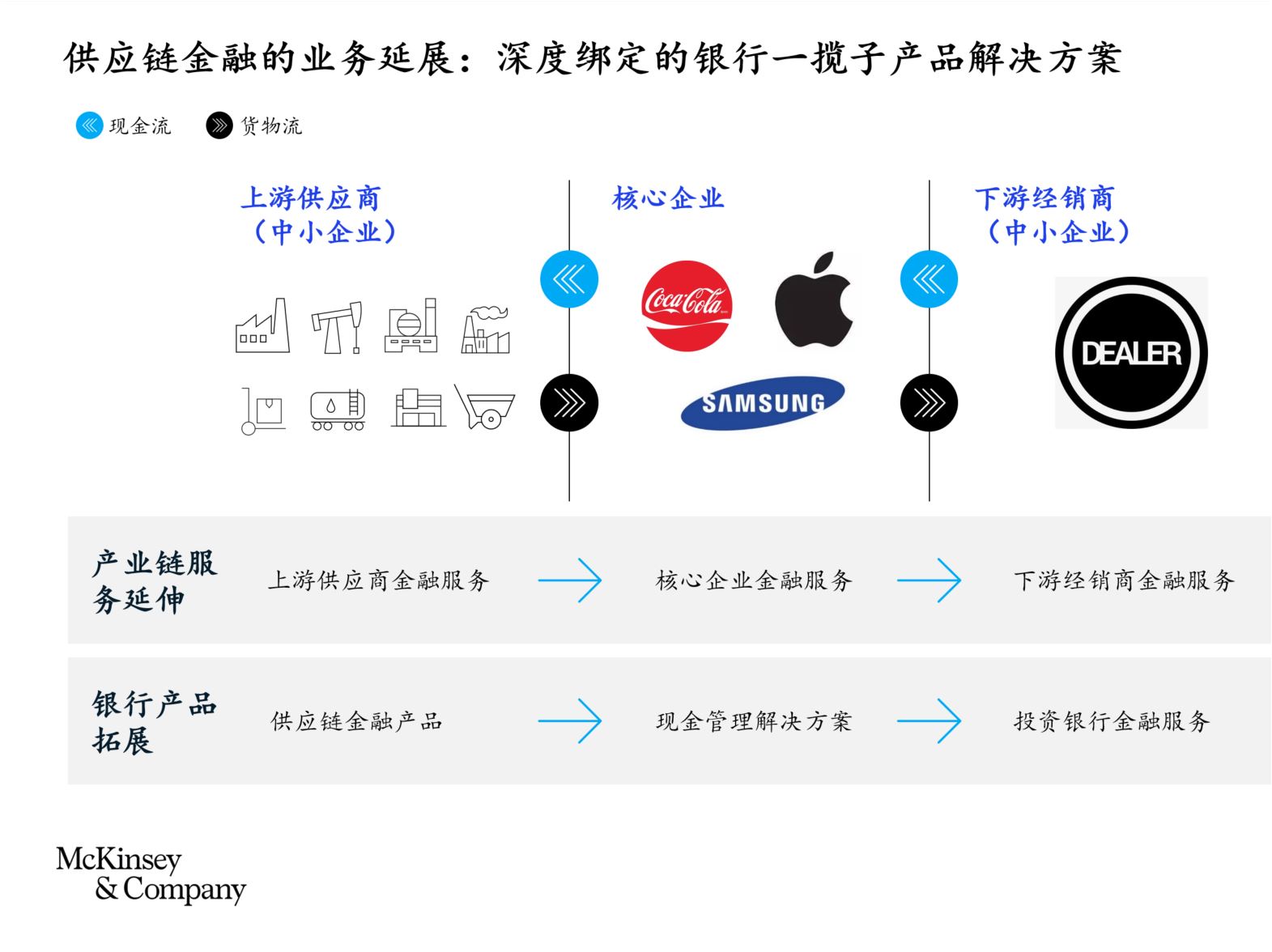

部分领先银行在产品行业化与体验客制化方面有了成功。比如某外资银行先用行业化的供应链金融产品切入以可口可乐、苹果和三星等核心生产商的产业集群,解决上游供应商体系的融资问题,助力整个供应链体系的交易与物流的高速运转。然后,当核心生产商出现交易结算难题时,其客户与产品经理团队顺势设计了专业化的现金管理解决方案。最后,银行业务的延伸,再反过来为前期切入的融资业务提供更强大的数据化监管基础。这家外资银行没有停留在产品的层面,而是打造了一套定制化捆绑式产品解决方案。

行业化解决思路创造了未来“顺藤摸瓜”深挖供应链金融上下游的机会。尤其对商业银行而言,供应链金融是与客户深度捆绑的黏度强、触点多、利润高的业务,从产业融资服务切入,积累大量数据,还为渗透产业带来更多机会,比如多银行账户管理系统和集团资金池产品等现金管理业务、公司发债与企业并购等投资银行业务。供应链金融业务通常在国际大银行收入中占到15-20%。一揽子服务规划与一站式解决方案能有效改善企业客户体验,提升金融机构与客户间的黏度,增强对融资业务的风控力度。这也是经济新常态下国内公司银行业务转型的核心所在。

三、建立金融业务决策数字化平台

相较重公司实力、重资产抵押的传统金融,一般供应链金融的灵活度已有很大提升。但它仍须依托线下交易背景,依靠存货和应收账款等担保策略,还是强线下风控模式的金融业务。随着零售、物流等行业从线下转移到线上,供应链金融也开始从线下转至线上。产业的高度信息化整合能力赋予了新型供应链金融业务坚实的数字化基础。通过渗透大商业生态的大数据平台,金融机构有条件全方位动态采集产业信息、核心企业信息、上下游企业信息等。任何信息的变动都能快速触发金融业务决策系统的贷前、贷中和贷后行为。同时,精准多维的数据得以让抵押担保等强线下风控策略减少甚至无关紧要,让供应链金融业务变得便捷化和轻量化。

比如,美国Fintech公司Kabbage聚焦电商产业客群,发展在线供应链金融业务,中小电商客户可在10分钟内获取高达25万美元的贷款,做到了“打造一款卓越的产品,建立一个高效的流程,帮助一群饥饿的受众”。而其依托的正是集成化的金融数字化决策系统。首先,集成Amazon、eBay等电商平台的交易信息——店铺信息(商品浏览数、商品价格、用户评价等)和经营情况(商品销售量、库存量、营业收入等);其次,集成Facebook、Twitter等社交平台的社交信息——客户的粉丝数和点赞数等变化,或是转发推文和邀请使用 Kabbage 等动态;再次,集成Quick books等记账软件公司的记账信息——客户的财务报表信息;然后,集成UPS等物流企业的物流信息——客户的仓储、运输和配送数据。通过与多方平台开放式合作,应用多维度数据建模,最后形成其独特的信用评分报告 “Kabbage Score Card”,让客户享受精准高效的贷款决策旅程,以及量身定制的产品价格和期限。

金融数据决策系统如同自动驾驶汽车仪表盘,通过对客户状态的全方位信息渗透,在金融产品全生命周期内自动触发各个关键节点(如授信、出账、催收等)标准预设管理动作,也可以自动识别客户的重大数据异动,触发预警系统的干预程序(如暂停贷款出账,启动库存核查等措施)。

我们建议,供应链金融机构应在场景共享化、体验客制化和决策数字化这三个领域深入探索并建立相应能力,这既能切实解决中小微企业融资难,还能于经济迷雾中拨云见日,占领行业制高点,成为最后赢家。

容觉生为麦肯锡全球董事合伙人,香港分公司总经理;

徐崇延为麦肯锡外部顾问;

陈鸿铭为麦肯锡全球副董事合伙人,常驻香港分公司。

版权声明及安全提醒:本文转自网络平台麦肯锡,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:RyanLin007),谢谢!