近两个月以来,消费金融行业信息不断更新。6月,第24家中信消费金融获批开业,行业中新增信托系公司。微博通过微梦科创间接入股包银消费金融。5月,云南红塔银行入股苏宁消费金融,哈银消费金融引入战略投资方度小满。其中,包银、苏宁和哈银的核心股东呈现了流量公司和城商行的搭配。

零壹智库的统计显示,在24家持牌消费金融公司中,股东为城商行的有15家,占比62.5%,而且大多与有流量公司”成对”出现。这种搭配理论上实现了”金融”与”场景”的联姻,但在现实中是否发挥了”先天的”优势呢?

本文将从”为什么持牌消费金融公司的股东大半是城商行?城商行系消费金融公司的现状如何?”两个问题出发,对城商行系消费金融公司进行分析。

一、为什么持牌消费金融公司的股东大半是城商行?

2009年,中国银监会颁布了《消费金融公司试点管理办法》,北京、上海、天津、成都4个城市获得了试点资格。随后,北银、中银、捷信和锦程消费金融的出现,在一定程度覆盖了持牌的非银信贷业务的空白。

2015年,国务院决定将消费金融公司试点范围扩大至全国,并鼓励符合条件的机构设立消费金融公司。在1年的时间里,7家消费金融公司相继开业。一直到2019年6月12日,中信消费金融作为第24家持牌消费金融公司获批开业。

24家公司分为银行系(20家)和非银行系(4家)。其中,20家银行系消费金融公司中有15家的股东为城商行,且持股比例不低于15%。那么,为什么超过一半的消费金融公司具有城商行的”血统”?

(一)城商行系消费金融公司设立条件严格

与其他金融机构相比,消费金融公司设立条件严格,其牌照非常难得。根据银监会2013年11月颁布的《消费金融公司试点管理办法》(下文简称”试点办法”)第十一条,”消费金融公司至少应当有1名具备5年以上消费金融业务管理和风险控制经验,并且出资比例不低于拟设消费金融公司全部股本15%的出资人。”为了满足这一条件,消费金融公司在筹建设立时会选择银行。但是一些集团选择自有的、满足试点办法的非银公司作为出资人,如捷信、华融、海尔、中信消费金融的出资人分别为HomeCreditB.V(主要出资人)、华融资管(主要出资人)、海尔集团财务有限责任公司(一般出资人)、中信消费金融的为中信信托(主要出资人)。

可以说,银行成为诸多消费金融公司的股东,是监管要求下的自然选择。相对于大型银行,中小银行对设立消费金融公司具有更大的积极性。两种体量的银行的截然相反的态度,与自身的经营范围有关。大型银行如六大行、股份制银行可全国性展业,而中小银行的业务范围受地域限制。

中小银行中,城商行满足监管要求的”最近一年总资产不低于600亿元”概率更大。根据试点办法第八条,”金融机构作为主要出资人…最近一年总资产不低于600亿元…”,”金融机构作为一般出资人…注册资本不低于3亿元”。

(二)城商行发展零售业务,模式与消费金融公司契合

根据wind数据,截至2018年,中国国民总储蓄率为45.29%,同比下降1.97%。且IMF预测,中国国民总储蓄率2019-2024年将持续下降,将于2024年降至39.81%。这种趋势或与居民提前消费的观念形以及理财方式改变有关。

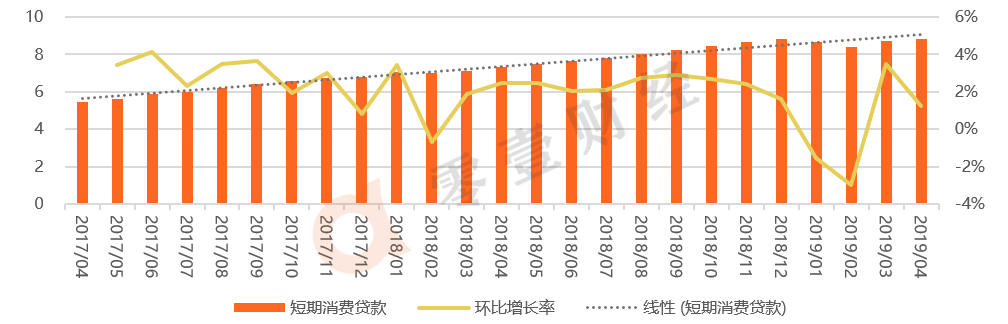

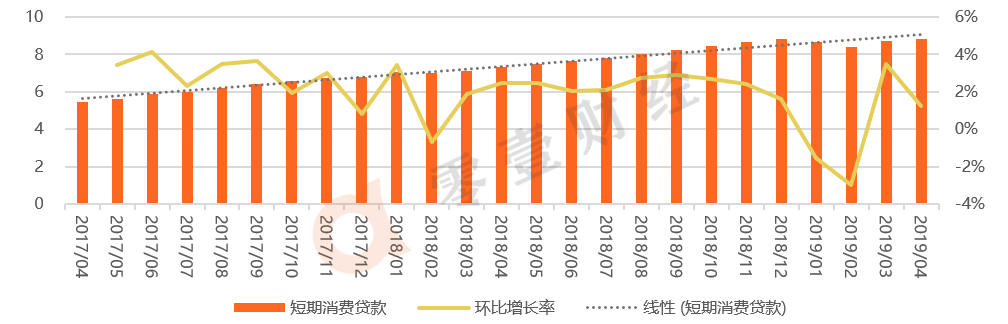

2019年4月,个人短期贷款实现8.82万亿元,同比增长1.26%。需要解释的是,2019年2月出现的负增长,《2019年一季度中国杠杆率报告》指出,随着监管机构的重视及相应监管手段的加强,居民借消费贷来支付房地产首付的现象已经得到抑制,短期消费贷的增速也出现大幅回落。3-4月,短期贷款余额恢复增长。2017-2019年期间,个人短期贷款显上升趋势(见图1)。

图1 境内短期消费贷款(单位:万亿元)

资料来源:Wind,零壹智库

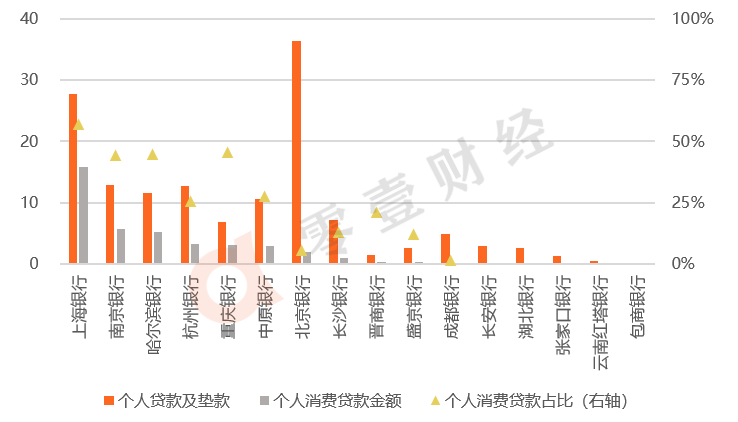

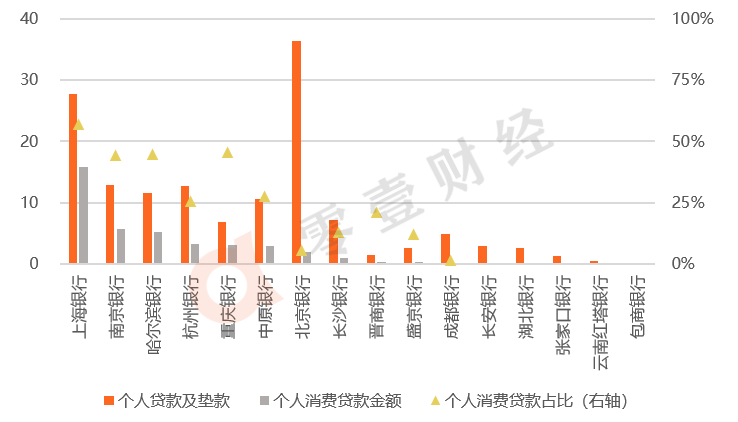

城商行业务发展符合国内趋势,个人消费贷款业务的比重一般较高。据零壹智库不完全统计(注:除了银行未披露数据),截至2018年末,城商行系消费金融公司个人贷款及垫款规模为141.89亿元,其中个人消费贷款逾39.78亿元。个人消费贷款占比较高的分别为上海银行、重庆银行、哈尔滨银行、南京银行,其个人消费贷款金额分别为1574.76亿元、312.00亿元、514.96亿元及573.43亿元,占比分别为56.89%、45.37%、44.63%、44.32%(见图2)。

图2 城商行个人贷款及消费贷款分布(单位:百亿元)

资料来源:wind,公司财报,零壹智库

注:除未披露数据以外,图表顺序按照个人消费贷款金额降序排列。

(三)城商行用户的二次开发

基于前期的了解和长期的合作,城商行对旗下消金公司有更高的信任,给予其更高的银行授信。且城商行可提供自有的客户数据(如公积金),降低消金公司获客成本。根据零壹智库的行业调研,消金公司的获客成本为200-500元。对于自有用户的二次开发,城商行可将用户做更为清晰的分层:

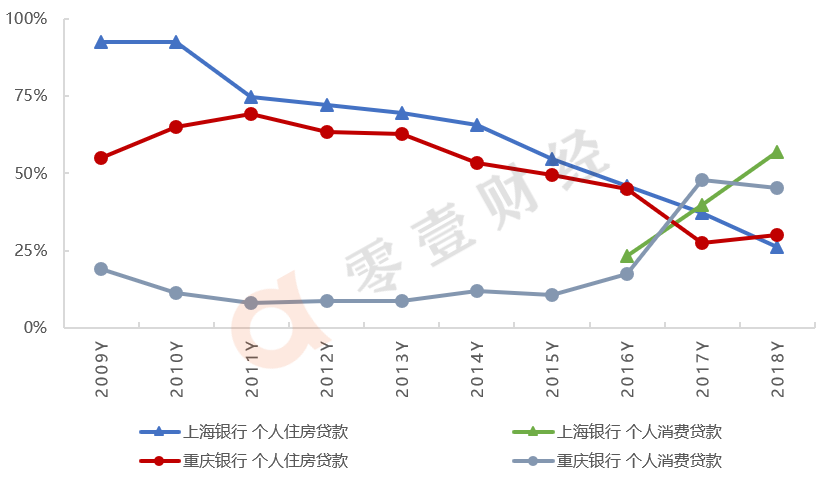

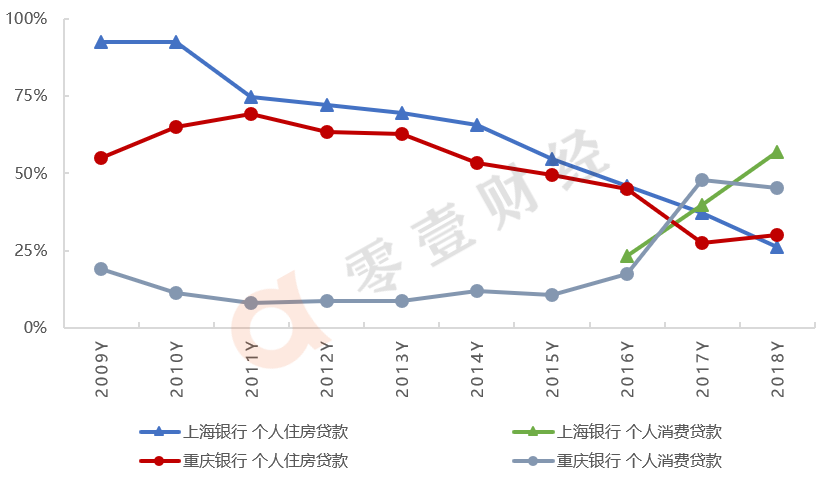

1、用户信用等级分层。城商行信用卡用户、消金公司借款用户可划为优级、次优级用户。如上海银行、重庆银行转型零售,发展信用卡及消金业务。2016-2017年,上海银行和重庆银行个人消费贷款占比反超个人住房贷款。如下图,两家银行的个人住房贷款和个人消费贷款占比的线性关系在趋近交叉后离散(见图3)。

图3 2009-2018年,上海银行和重庆银行个人住房及消费贷款占比

资料来源:wind,零壹智库

尚诚和马上消费金融的开业贴合了两家银行个人消费业务发展的时间节点。尚诚消费金融于2016年11月获批筹建、2017年8月开业;马上消费金融于2014年12月获批筹建、2015年6月开业。银行和消金公司面向的客户信用等级有所差异,共同发展信贷业务可以更加全面的覆盖客群。

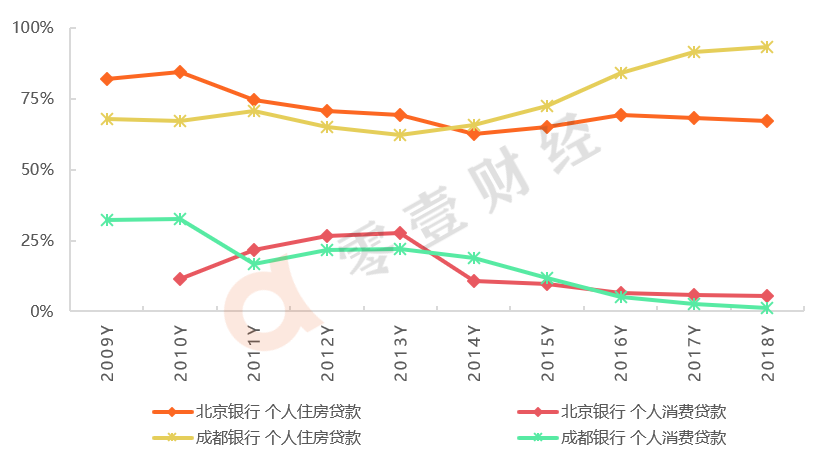

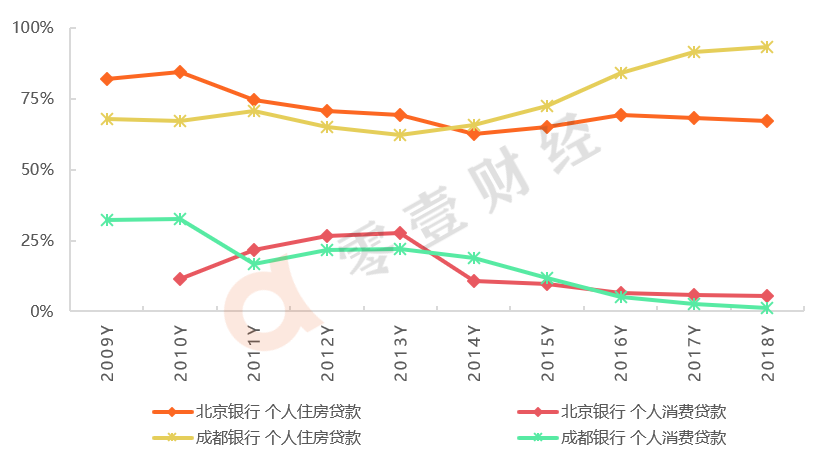

2、贷款周期分层。银行成立初期,主要是提供住房贷款(注:中长期)。一些银行仍保持这一占比,如北京银行和成都银行于2009年至2018年的房贷和消费贷处于差距较大的状况,随着时间的推移,两者之间的差距越来越大(见图4)。截至2018年底,北京银行和成都银行的个人消费贷款的占比分别为5.5%、1.3%。

图4 2009-2018年,北京银行和成都银行个人住房及消费贷款占比

资料来源:wind,零壹智库

北京银行和成都银行发放的个人贷款主要为中长期,与北银和锦程消费金融的存在周期差异。

二、城商行系消费金融公司的现状如何?

城商行开展零售业务,除了与BATJ等展开战略合作,还有更为紧密的方式为共同设立或者参股消费金融公司。

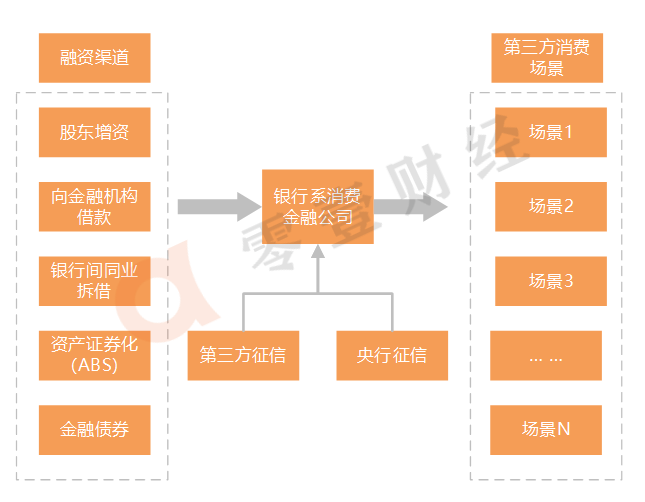

(一)资金主要来自银行借款

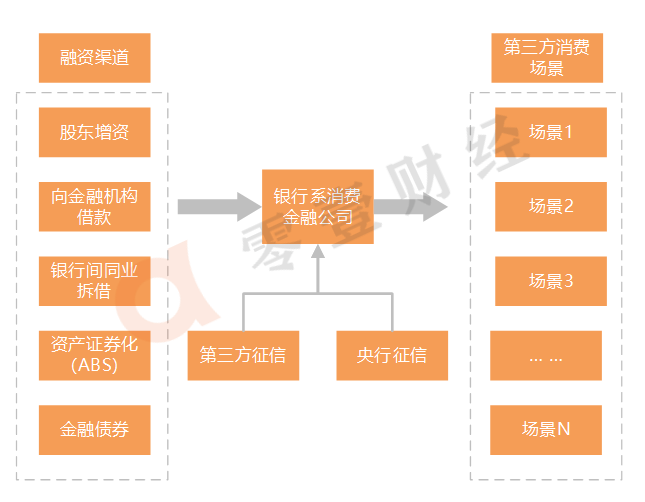

城商行系持牌消费金融公司资金来源较稳定,大多来自金融机构,如城商行、信托、保险等。机构融资渠道包括股东增资、向金融机构借款、银行间同业拆借、资产证券化(ABS)及金融债券(见图5)。资金成本由于渠道不同而有所差异。其中,通过同业拆借融资成本较低,一年期的Shibor为3.228%(注:数据更新至6月17日),但需要消费金融机构满足一定的条件。截至2019年6月10日,一共有10家消费金融公司获准进入银行拆借市场,其中城商行系的有北银消费金融、晋商消费金融、马上消费金融、湖北消费金融、苏宁消费金融。根据零壹智库的行业调研,同业城商行系消费金融公司的资金主要来自于向金融机构(银行)借款,借款利率为6-7%。而同业拆借占比一般不超过30%。

图5 城商行系消费金融业务流程图

资料来源:中泰证券,零壹智库

为什么消金公司不选择较为便宜的方式呢?西南财经大学金融学院助理教授陈文向零壹智库做了分析,原因如下:

1、借款期限短,资金错配易产生风险。且同业拆借借款期限一般为在3个月以内,而消金公司资产投向一般不低于一年。同业拆借利率虽然低于同业借款,但是在操作过程中容易发生风险。

2、监管较严。消金公司获得同业贷款之前,需要得到银行授信,周期比较长,且有额度的限制。

(二)基本已实现盈利

2009年,北京、上海、天津、成都四地获银保监会开放消费金融公司试点,公司试点的4家消费金融公司中有两家为城商行系,分别为北银消费金融和锦程消费金融。

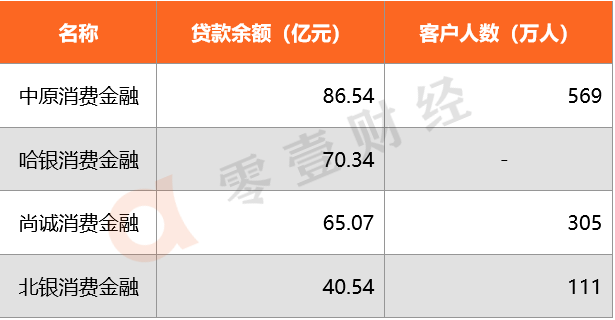

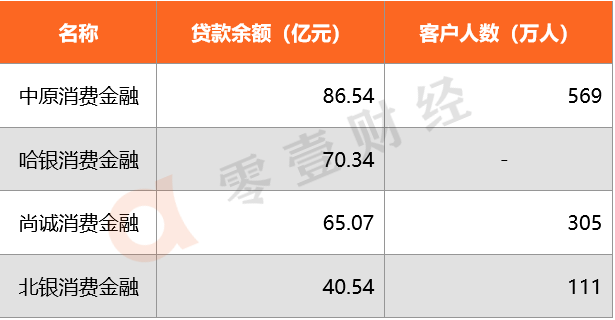

根据wind和财报数据,截至2018年,北银、尚诚、中原、哈银消金的贷款余额分别为40.54亿元(北京银行个人消费贷款余额199.87亿元)、65.07亿元(上海银行个人消费贷款余额1574.76亿元)、86.54亿元(中原银行个人消费贷款余额290.32亿元)、70.34亿元(哈尔滨银行个人消费贷款余额514.96亿元);客户人数分别为111万人、305万人、569万人(见表1)。

表1 部分消金公司2018年贷款余额及客户人数

资料来源:公司财报,零壹智库

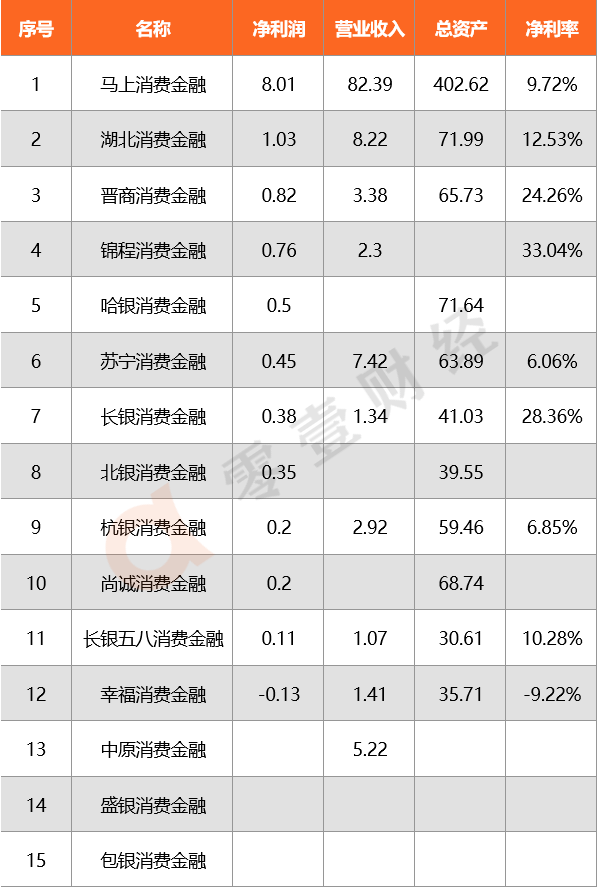

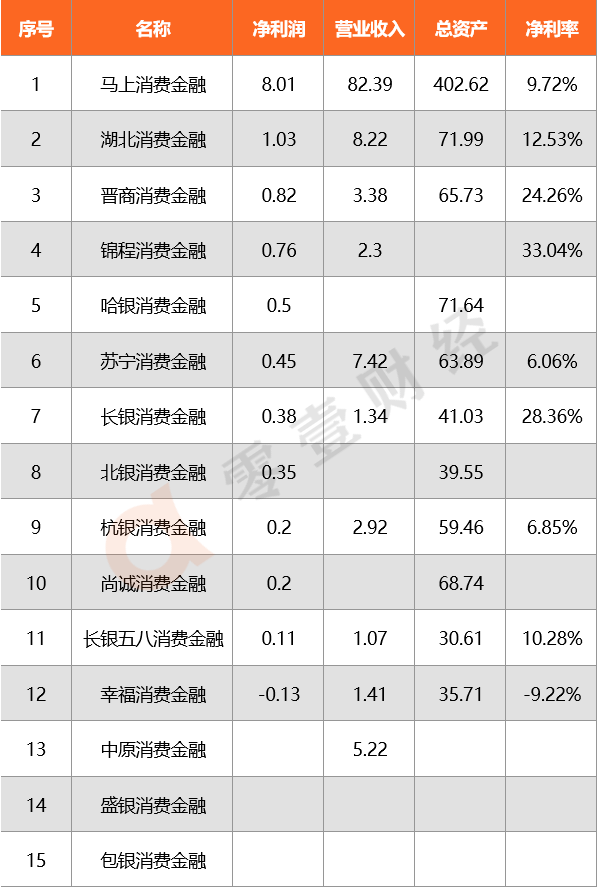

除了未披露财务数据的公司,截至2018年底,城商行系消费金融公司营业收入规模约114.33亿元,平均净利润为1.05亿元。其中,马上消费金融2018年实现营业收入、净利润分别为82.39亿元、8.01亿元,在城商行系消费金融公司中排名第一(见表2)。根据零壹智库测算,披露数据的消金公司平均净利润率为13.54%,其中锦程、长银、晋商消费金融比例较高,分别为33.04%、28.36%、24.26%。

表2 城商行系消费金融公司2019年财务数据(单位:亿元)

资料来源:公司财报,零壹智库

注:1、表格按照净利润降序排列;

2、净利率=净利润/营业收入

(三)城商系消费金融公司的业务场景化

场景是发展消费金融的重要条件。2017年出台的《关于规范整顿”现金贷”业务的通知》指出,”暂停发放无特定场景依托、无指定用途的网络小额贷款”。股东中含有流量公司或可提前知晓消费用途。

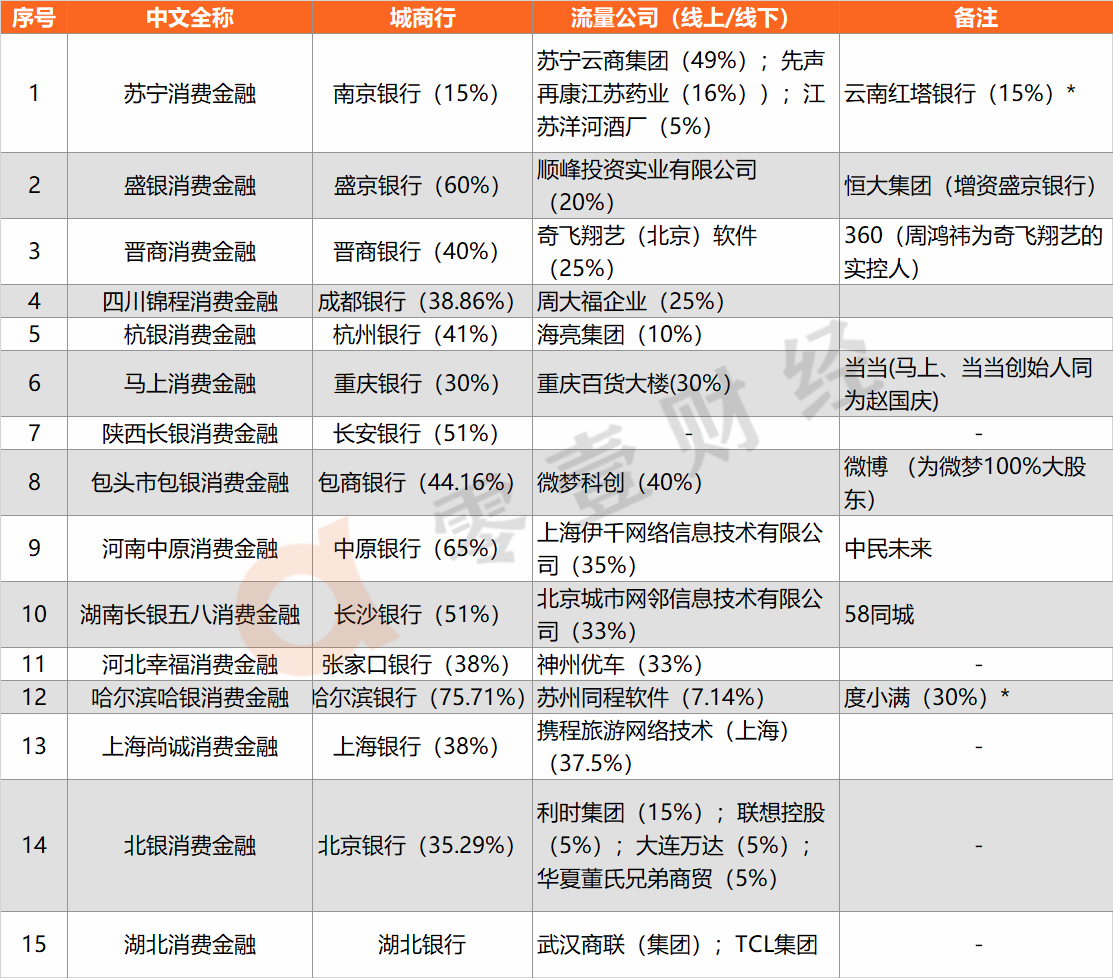

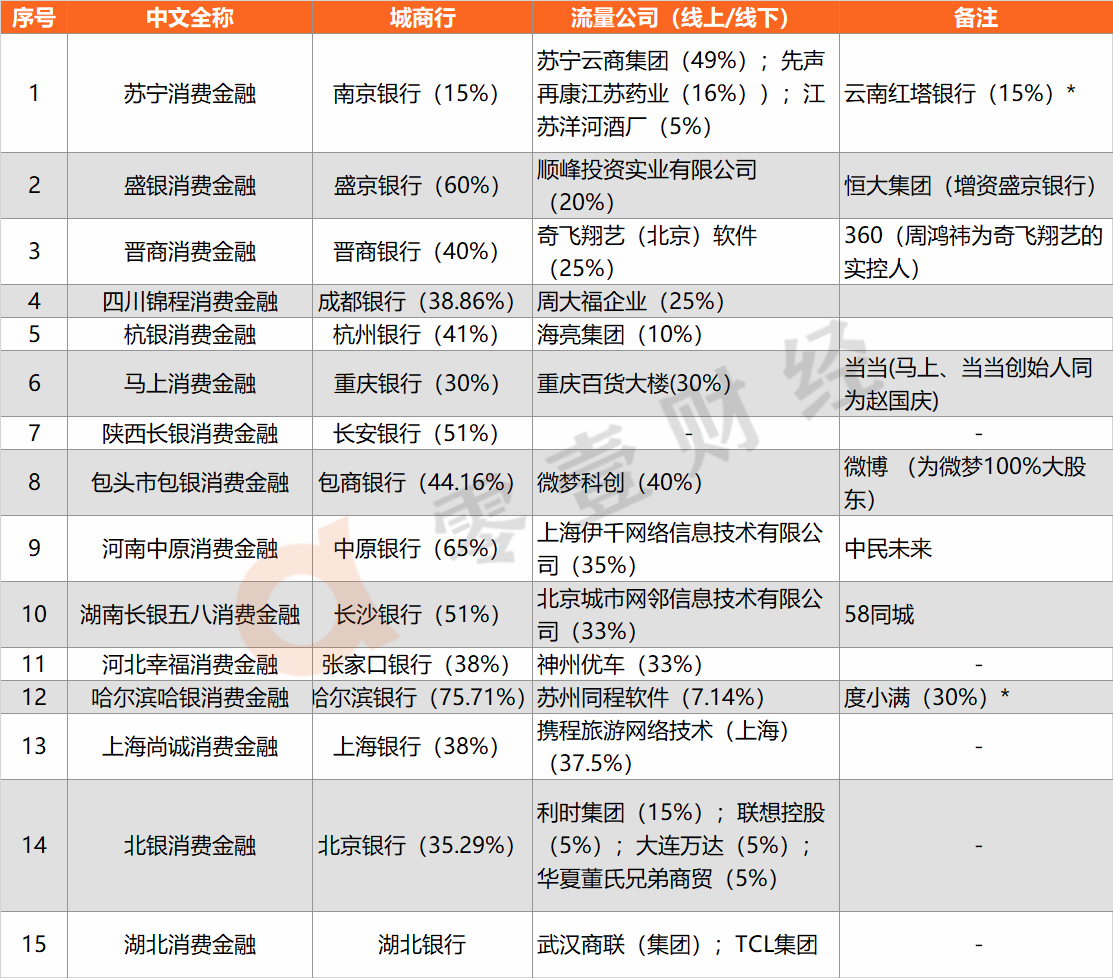

流量公司的业务分为线上(主要为电商)、线下(主要为商场、厂商)两种。在消费金融公司的流量公司股东中,线上的流量公司如苏宁消费金融是苏宁云商,晋商是360(注:奇飞翔艺为360旗下公司),包银是微博,哈银是同程与度小满,尚诚是携程,长银五八是58同城等。线下的流量公司如苏宁消费金融是先声药业和洋河酒厂,锦程消费金融是周大福,马上消费金融是重庆百货大楼,杭银消费金融是海亮集团,幸福消费金融是神州优车,北银是利时、联想、万达、董式商贸,湖北消费金融是武汉商联和TCL集团(见表3)。

表3 城商行系消费金融公司及提供场景方(不完全统计)

资料来源:企查查,天眼查,零壹智库

注:1、股权数据以可企查查、天眼查为准;

2、”*”表示最新公告的股权数据,企业工商信息及第三方平台暂未更新。

三、结论

消费金融牌照难得,设立之前考虑到种种条件,得出”城商行+流量公司”模式。这一模式多次显现,原因在于:1、地域限制。城商行除了设立线下网点的地区开展业务,异地业务的空白可由消费金融公司来填补。2、合规需要。流量公司开展金融业务受到诸多限制以及可能面临的政策风险。与传统金融公司合作,申请金融牌照相对容易,且今后面临监管,业务开展较为容易。

城商行系的消费金融公司通过传统金融与流量公司结合,在较低资金成本的基础上更多的获客。同时,”城商行+流量公司”的模式也可被头部的农商行复制。

版权声明及安全提醒:本文转自网络平台零壹财经,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:RyanLin007),谢谢!